美股即將有史詩級泡沫,專家預測美股即將泡沫化等資訊應該讓不少美股投資者心驚驚想要拋售資產吧,可是又擔心會不會拋售了之後股價不跌反而上漲還一去不回頭了呢?那麼美股合理價怎麼算?這邊就分享給大家四個步驟判斷公司的價值,只要會自己判斷公司的價值,就不需要去擔心專家怎麼說,可以安心抱著股票睡覺了。

內容目錄

公司是不是你熟悉的產業

投資股票很重要的一點,就是投資自己了解的公司,股神巴菲特有一個棒球理論,不要看到好球就揮棒,要等到好打的球再揮棒,看到一檔看似很熱門股票就盲目跟風是一件非常危險的事情喔。

公司有沒有強大的護城河

一家能讓投資者有信心的護城河最主要有以下三個,我自己挑選的公司都至少要符合其中一個護城河,當然有兩個以上是最好。

品牌效應

不論是個人還是企業,品牌可以說是公司最重要的無形資產,一支蘋果手機和一支國產手機,即使國產手機效能不比蘋果差,相信多數人還是會願意用差不多或是更高的價格來購買蘋果手機,這就是蘋果這個品牌的品牌效應。

網路效應

越多人使用的產品,就有越高的網路效應,例如Facebook、Instagram有非常大的收入來源是透過廣告收入,代表只要越多人使用FB或IG,店家投注的廣告就可以觸及更多人,那就會有更多人願意花錢投注廣告到FB上,FB就可以賺取更高的收入,這就是Facebook這個平台的網路效應。

高轉換成本

假設你今天習慣使用Windows系統的電腦,突然要你使用不同的電腦系統,想必是很不習慣的吧。在台灣假設今天已經習慣使用Instagram紀錄生活及關注身邊的朋友動態,應該也不會無故改用Twitter而不再使用IG吧,因為要從自己較為熟悉的產品介面突然改成比較少人使用而且較不熟悉的產品介面時,多數人是不願意無故接受這種改變的,這就是微軟及FB的高轉換成本。

有護城河的公司自然有一定程度的不可取代性,我建議挑選的公司要擁有至少一個護城河,如此一來你挑選的標的才不會在短期內就被其他競爭對手給擊敗。

透過公司財報分析公司營運狀況

選擇好自己了解的公司後接著就是透過財報來分析公司現在的營運狀況,主要有以下五個指標

每股盈餘(EPS)

就是一家公司的稅後淨獲利/在外流通的股數,這數據代表的是公司每一股可以淨賺多少錢,建議挑選每年EPS有穩定成長的公司,不要挑選EPS會大起大落的公司。

股息年年發放

能夠每年都發的出股息的公司,就可以證明公司口袋是有錢的,是都有在獲利的,這邊建議選擇股息至少連續發放十年,最好還是每年越發越多的公司。

備註:有些成長股的公司是不發股息的,例如Google(GOOGL)及特斯拉(TSLA)

自由現金流

公司的營運現金流(公司靠本業賺取的現金)扣除投資現金流(廣告、代言及投資其他公司的現金)及融資現金流(公司向銀行借錢的現金)後剩餘的現金就是自由現金流。自由現金流代表一家公司能夠自由運用的現金,這邊建議每年的自由現金流必須為正數,如果自由現金流能越來越高當然是更好。

股東報酬率(ROE)

公司財報的中的 稅後淨獲利/股東權益 ,簡單來說就是公司利用股東的錢來獲得多少的報酬率,這邊建議每年15%以上。

我們從財務報表中的資產負債表可以得知,公司的資產(Assets)=負債(Liabilities)+股東權益(Equity),在公司資產不變的情況下負債越高則表示股東權益較低,代表公司比較傾向開槓桿借錢來擴展事業,所以ROE不是越高越好喔,ROE如果非常高就要檢視一下公司的償債能力。

公司的償債能力

評估公司的長期償債能力我們可以從財報中的資產負債表了解公司的負債權益比 Debt/Equity(總負債/股東權益),負債權益比越高表示公司越傾向借錢來擴展事業,建議0.5以內會是比較理想的數值,負債權益比的高低建議跟自家公司歷年或同行的公司做比較,除非這家公司同時有滿足品牌效應以及高轉換成本這兩個護城河,否則負債權益比越高則意味著這家公司倒閉的風險會比同行來的高喔。

評估公司的短期償債能力的指標就是財務報表中的利息保障倍數(Interest Coverage),利息保障倍數等於公司的 稅前淨獲利/利息費用,越高就代表公司短期償債能力越穩定,倒閉的風險就越低,利息保障倍數最好在10以上,最低不要低於4,否則公司會面臨短期資金周轉不靈的問題喔。

以上是五個指標可以讓你判斷這個公司適不適合長期投資,建議這五個指標要符合其中四項比較安全,最少不要低於三項。以下使用微軟當作範例

微軟擁有的護城河

- 品牌效應: 想必大家都耳熟能詳吧

- 網路效應: 現在除了蘋果以外大部分的電腦系統都是使用Windows

- 高轉換成本: 習慣Windows的介面,要換成其他軟件想必要花不少時間跟精力去適應

微軟的財報分析

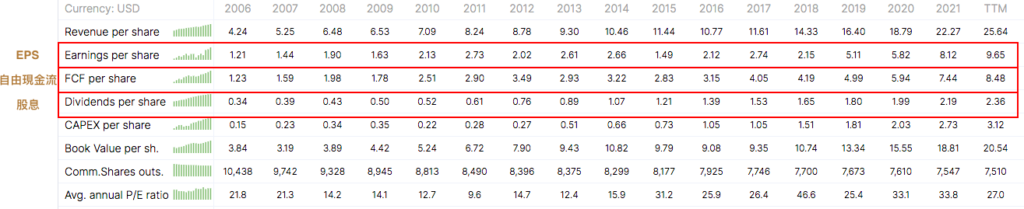

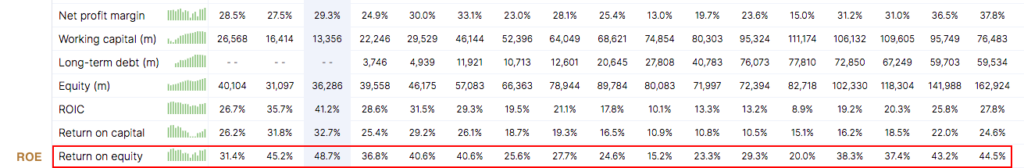

從上方財報中可以看出,微軟的EPS雖然有些年會下滑,可是整體成長曲線是向上成長的,股息也是連續發放10年以上而且每年越發越多,自由現金流每年皆為正數,而且還有越來越多的趨勢。下圖說明微軟的ROE也是每年在15%以上。

利息保障倍數相當高證明這家公司還債能力很強,負債權益比低證明公司沒有債務方面的壓力,以上五個指標我覺得微軟都有符合,所以我對微軟這支股票是相當有信心的。

經過前面判斷公司是否有穩健護城河以及公司財報是否健康後,那麼該檔股票就值得投資者長期持有了,可以開始合理價的計算了。

想投資的股票是屬於股息股還是成長股

股息股

如果投資的公司是屬於民生用品股如可口可樂(KO)、嬌生(JNJ)、寶僑(PG)等,多數是屬於股息股。股息股適用於殖利率來做估值,殖利率公式為現金股利/股價,美股因為股息會年年成長,所以殖利率4%是相對合理的進場時機,而台股即便是連續股息發放10年的公司,可是因為股息發放的金額不穩定所以台股殖利率建議5%以上才是比較適合進場的時機。

成長股

如果你投資的公司比較傾向科技業如蘋果(AAPL)、特斯拉(TSLA)、Google(GOOGL),多數是屬於成長股。成長股適用於本益比來做估值,本益比計算公式為股價/EPS。本益比與EPS關係最為密切,所以挑選的成長股一定要是EPS年年穩定成長的企業,不可以一年很高一年很低,美股大盤的本益比大約15左右,所以成長股當下的本益比低於15以下就是相對合理的價格。

因為有些公司的前景被看好,成長率潛力相當高使得該股在市場上投資人願意用更高的價格來購買,此時的本益比低於15這個方法已經無法當作計算合理價的指標,這時也可以使用EPS歷年成長率來當作本益比的估值。

怎麼判斷現在的股票是成長股還是股息股,最實際的做法就是就是一檔股票同時使用成長股和股息股作估值,以下就以微軟(MSFT)以及Altria(MO)來做舉例。

微軟使用股息股做估值: (股息/合理股價)> 4%,微軟今年的股息為每股2.36元,得出的股價為59元。

微軟使用成長股做估值: (股價/EPS)<15 ,微軟近12個月的EPS大約為9.65,得出的合理價大約為144.75元,明顯低於現在2022年6月的股價,那我們可以使用EPS的成長率來當作本益比來做估值

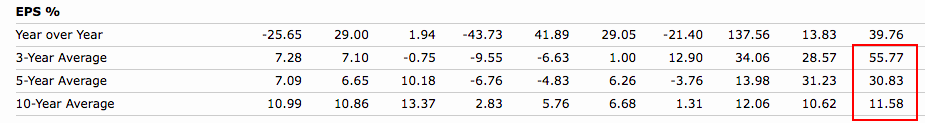

由圖表可以得到微軟近三年、五年、十年的EPS成長率,保守一點就挑選中間值來做估值(如果想更保守一點也可以使用最小值做估值),微軟近五年的EPS成長率為30.83%,以30.83作為本益比的參考值,(合理價/9.65)<30.83,得出微軟合理價為一股297.5元。

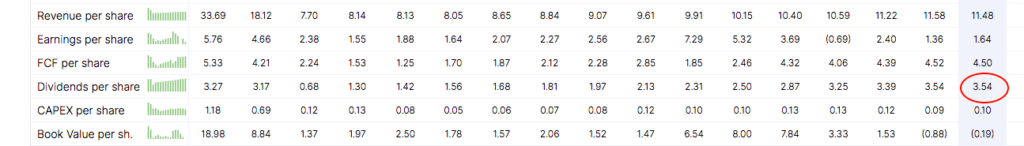

Altria使用股息股做估值: (股息/合理股價)> 4%,Altria近12個月的股息為每股3.54元,透過公式得出的股價為88.5元,高於目前2022年6月的股價。

以上只是我計算合理價的方式及心得分享,並非推薦任何股票及標的,大家投資時還是要思考後再做決定,畢竟股票市場上是沒有人會為你的投資失利負責的喔。

做好資產配置

我比較建議資產配置中的股息股約佔60%、成長股和ETF各佔20%,如果你是比較保守的投資者,要全部投資股息股也是不錯的方法。即使是比較積極的投資者也建議成長股不要超過總資產的一半,畢竟與其他兩者相比,成長股雖然股價上漲得更快但是風險也相對較高。

如果想知道什麼樣的投資策略最適合自己,不妨前往腦科學測驗網站測試看看你是屬於保守型還是積極型的投資者喔。

資產配置除了分股息股和成長股之外,還要將你的股票分散在不同的產業,即使再怎麼喜歡這支股票,也盡量不要讓該股票佔你總資產的10%,重壓一檔股票其實是很危險的作法,記得投資前要先清楚了解自己承擔風險的能力才能開始踏進股市喔。

如果想要學習更多關於美股價值投資的方法,我個人非常推薦BOS巴菲特線上學院,除了線上課程及實體課之外,每個月都還有額外的免費小課程,看到這邊對於美股有興趣的歡迎點選下方圖片連結參加三小時免費的美股價值投資分享會喔。

總結

現在的美股市場確實如專家說的呈現被高估的狀況,但這並不代表你不能開始投資,我們不知道股災甚麼時候會來臨,股價甚麼時候才會到合理價,我們可以先投資大盤ETF或是你評估過後覺得相對安全穩定的公司,用較小的資金先讓你的錢在股市裡開始幫你賺錢,等到你的標的接近合理價時再投入大一點的資金,希望這一篇文章有幫助到大家,祝大家投資順利。

因為對投資還不是很會,覺得ETF對我來說比較安全,看完對文章對投資有比較多的了解~

定期定額買ETF真的非常適合新手喔,如果還不太會自己選股盡量不要大資金的冒險

之前就一直很想知道美股的合理價要怎麼算,是不是聽到我的心聲了XDDD

透過不同股性來計算合理價,現在終於知道要怎麼計算了!!

感謝版主分享:D

很高興有幫助到你,祝福你在股市投資順利。

很詳細的文章哦!對於我這種價值基本面投資者來說真的非常有幫助!

很高興有幫助到你,用基本面的價值投資相對風險會低很多,祝你投資順利。

感謝版主的分享,讓菜雞收獲滿滿

原來是這樣計算的!

謝謝版主整理!

是啊,其實真的不難呢

美股小菜鳥看到版主分享真的是賺到了 非常感謝版主用心整理 期待之後可以繼續帶領我們前進

很高興有幫助到你,祝你股市順利 ^^

感謝版主的分享,一直都很困惑如何在美股估值高(大部分股票的本益比都高於15)的情況下推算某個股票的合理價,這篇文正正解答了我的疑問!

很高興有幫助到你,股市過高的話就小資金投資並多保留一些現金,價值投資真的非常需要耐心呢

真的要做好良好的資產配置 像我自己就比較保守 不太喜歡配太多在成長股身上 還是比較偏好穩定領股息比較好 這樣我也才能繼續專心工作 謝謝版主的提醒 資產配置真的超級重要的

股息股搭配股息再投資,複利也是相當驚人的喔,還是挑選適合自己的就行了。

你寫的很詳細,讓我提升個人專頁知識

就像如何從公司財報分析和挑選有護城河標的

會想在多花時間好好研究一下

很高興有幫助到你,祝你一步一步完善你的投資組合。

最近剛好燃起對美股的興趣,又看到這篇文章真的超有幫助!以前都不知道合理價格如何算出來,今天總算是知道答案了!已經收藏這篇文章,之後要開始實戰時會一直拿出來複習的。

很高興有幫助到你,希望你日後投資美股順利,儘早達到財務自由。

目前還在學習階段,不太會自己選股。不過這篇文章中用舉例並附圖來介紹,講得很清楚,感謝分享!

很高興有幫助到你,祝你往後投資順利。

謝謝版主分享,內容相當詳細實用,本人40多歲才初入台股,會在慢慢研究美股,持續關注你的文章。

很高興有幫助到你,投資只要開始就永遠不嫌晚!

我自己也很喜歡棒球理論,並非每次看到球都要揮棒,而是要挑選適合自己打擊位置的球才揮棒,感謝版主的詳細分享~

很高興有幫助到你,選自己的知識圈真的很重要,祝你投資順利。

Pingback: northwestpharmacy